Existe apalancamiento financiero cuando una empresa utiliza fondos ajenos que llevan asociados gastos financieros fijos.

- Si rentabilidad económica > tasa de gasto fijo de la deuda = efecto apalancamiento positivo.

- Si rentabilidad económica < tasa de gasto fijo de la deuda = efecto apalancamiento negativo.

- Se trata de analizar la repercusión que tiene el coste de los fondos ajenos sobre la rentabilidad de los fondos propios.

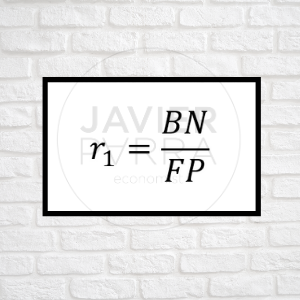

- Rentabilidad fondos propios = r1

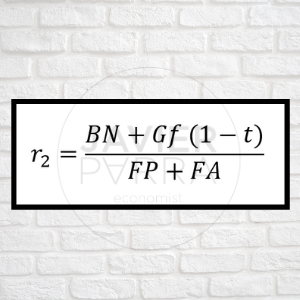

- Rentabilidad de fondos totales = r2

- Coste de fondos ajenos = r3

1- Rentabilidad fondos propios (riesgo del empresario)

2- Rentabilidad de fondos totales (riesgos de la empresa)

3- Coste fondos ajenos

- t = tasa del impuesto

- F = fondos a su estado medio

- r2 = media ponderada de r1 y r2

Características del apalancamiento financiero

- Las magnitudes de balance deben tomarse a su estado medio.

- r2 no coincidirá con la rentabilidad económica sí en FP no se incluye el saldo de pérdidas y ganancias.

- Exige la asignación de todas la fuentes de financiación como fondos propios o fondos ajenos, incluidos los ingresos a distribuir en varios ejercicios y las provisiones para riesgos y gastos.

- Mientras r1 > r2, la utilización de fondos ajenos contribuyen a aumentar la rentabilidad de los fondos propios.

- Si r1 = r2, la utilización de fondos ajenos resulta indiferente desde el punto de vista económico.

- Si r1 < r2, la utilización de fondos ajenos está restando rentabilidad a los fondos propios.

- Conociendo r1 y r2 podemos evaluar el efecto.

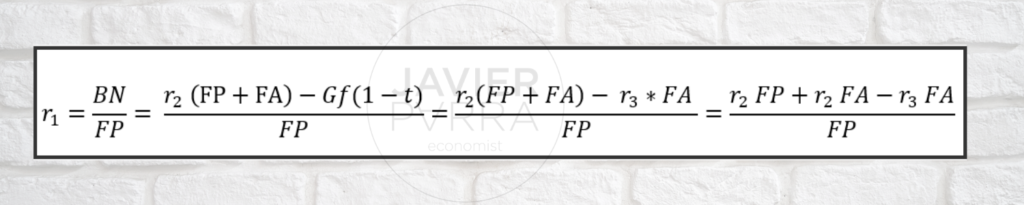

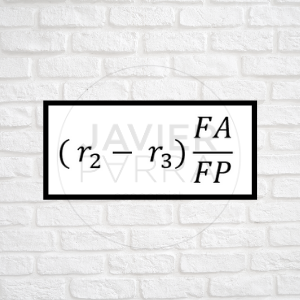

- Despejando:

en r3 : Gf (1 – t) = r3 * FA,

en r2 : BN = r2 (FP + FA) – Gf (1 – t)

Y sustituyendo

Donde:

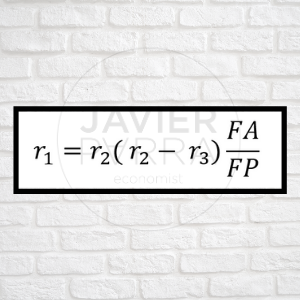

- Si r2 > r3, efecto leverage positivo (rentabilidad media > coste de fondos ajenos)

- Esto parece indicar:

- Cuanto mayor sea FA, mayor será la rentabilidad.

- Sin embargo, al aumentar FA crece r3, al existir mayor nivel de riesgo.